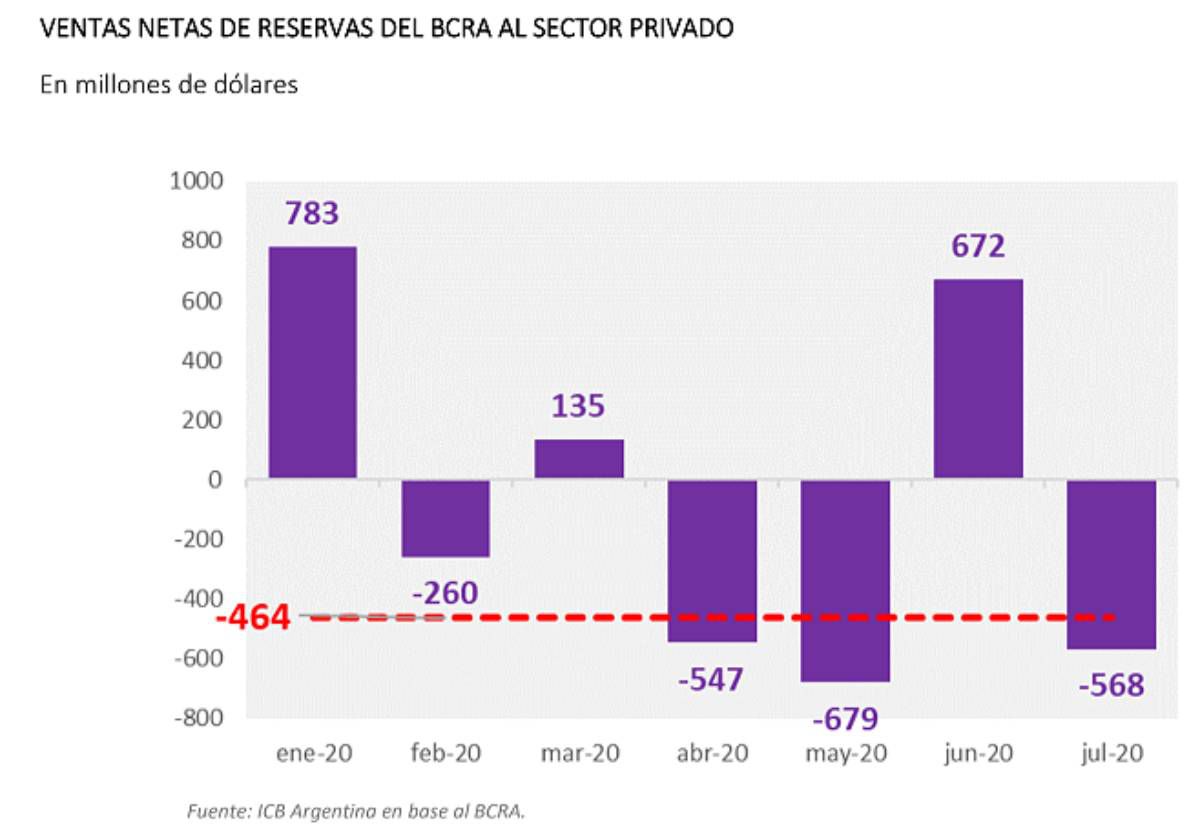

En las últimas cinco semanas, el Banco Central debió inyectar dólares en el mercado cambiario para complementar la oferta privada, ante la persistente demanda de divisas, incluso con la vigencia de un estricto cepo.

A pesar del importante superávit comercial de USD 1.400 millones mensuales, la entidad monetaria debió desprenderse de unos USD 900 millones para mantener estabilizado el tipo de cambio en el sendero de incremento gradual que rige desde septiembre del año pasado.

Estas ventas oficiales no se reflejaron en una caída sensible del nivel de reservas brutas por tres razones principales.

La primera tiene que ver con las sostenidas ventas de los bancos a los clientes mediante el cupo mensual de USD 200. Como el stock de depósitos privados en moneda extranjera se mantiene en torno a los USD 17.200 millones, su nivel más alto en casi tres meses, y gran parte de este stock de efectivo se contabiliza como reservas, las divisas cambian de manos, pero no se afecta el nivel de activos internacionales en este plano.

El analista de mercados Christian Buteler señaló a Infobae que “en la estabilidad de los depósitos en dólares puede encontrarse hoy uno de los motivos, porque hay un porcentaje de las colocaciones que cuentan como reservas. Entonces, aunque el Central le puede estar vendiendo a bancos para abastecer la demanda de clientes, no pierde en la contabilidad porque queda esa contrapartida, que es el depósito en la cuenta. Ese stock sostenido de depósitos se viene verificando en el último mes y medio”.

La diferencia entre los depósitos y los préstamos del sector privado en dólares se cuenta como reservas. Desde que empezó julio hasta el 4 de agosto, este encaje creció en más de USD 1.000 millones, a 10.623 millones de dólares.

En el mes de julio, el Impuesto PAIS -que grava la compra de dólares- generó ingresos por $20.018 millones, con lo que a lo largo de los primeros siete meses de vigencia, el nuevo tributo acumuló una recaudación de 67.723 millones de pesos.

Como este impuesto “solidario” representa el 30% del precio de venta minorista del dólar, puede inferirse que el mes pasado los bancos vendieron al público cerca de USD 700 millones. Y durante el mes de julio el BCRA registró saldo neto negativo de USD 568 millones por sus intervenciones cambiarias, a lo que deben sumarse otros USD 300 millones en lo que va de agosto.

En julio unos cuatro millones de personas demandaron dólares en bancos

En este marco de reservas brutas estables, sí puede deteriorarse la calidad de los activos, pues descienden la reservas netas o de libre disponibilidad, que según algunos analistas hoy se ubican en torno a los USD 10.000 millones. Para llegar a ese número, excluyen los depósitos privados y préstamos como el recientemente renovado swap de monedas con el Banco Popular de China, equivalente a más de USD 18.500 millones, entre otros ítems.

Una segunda razón para la sostenibilidad de las reservas brutas del BCRA se encuentra en la mejora de la cotización de otros activos, como el oro, el euro y los yuanes.

“En los últimos meses se está viendo una buena suba del oro, que viene salvando la contabilización de las reservas, en base a que éstas se van ajustando conforme a los diversos activos que las integran además del dólar”, refirió Buteler.

La valorización del oro y el yuan significaron unos USD 600 millones extra para las reservas en julio

En este sentido, el precio récord para la onza de oro, en torno a USD 2.000, impulsó el incremento de los activos del Central en casi USD 400 millones, al pasar este concepto de los USD 3.533 millones el 30 de junio a los USD 3.910 millones el 31 de julio, por la valorización del metal.

La suba del yuan respecto del dólar el mes pasado aportó casi USD 200 millones en julio, pues el swap con China (130.000 millones de yuanes) medido en moneda norteamericana creció en un mes de USD 18.362 millones a USD 18.545 millones. El dólar cedió en el período de 7,08 a 7,01 yuanes.

Asimismo, el euro se revalorizó en julio un 6,3% respecto de la moneda norteamericana, desde 1,12 a 1,19 dólares. La moneda europea representa una porción menor de las reservas del Central, pero de todos modos contribuyó con una diferencia cambiaria a favor.

Un tercer factor que sostuvo a las reservas del BCRA fue el aporte de los organismos multilaterales de crédito: el saldo neto entre pagos y desembolsos favoreció a la entidad monetaria en unos 242 millones de dólares.

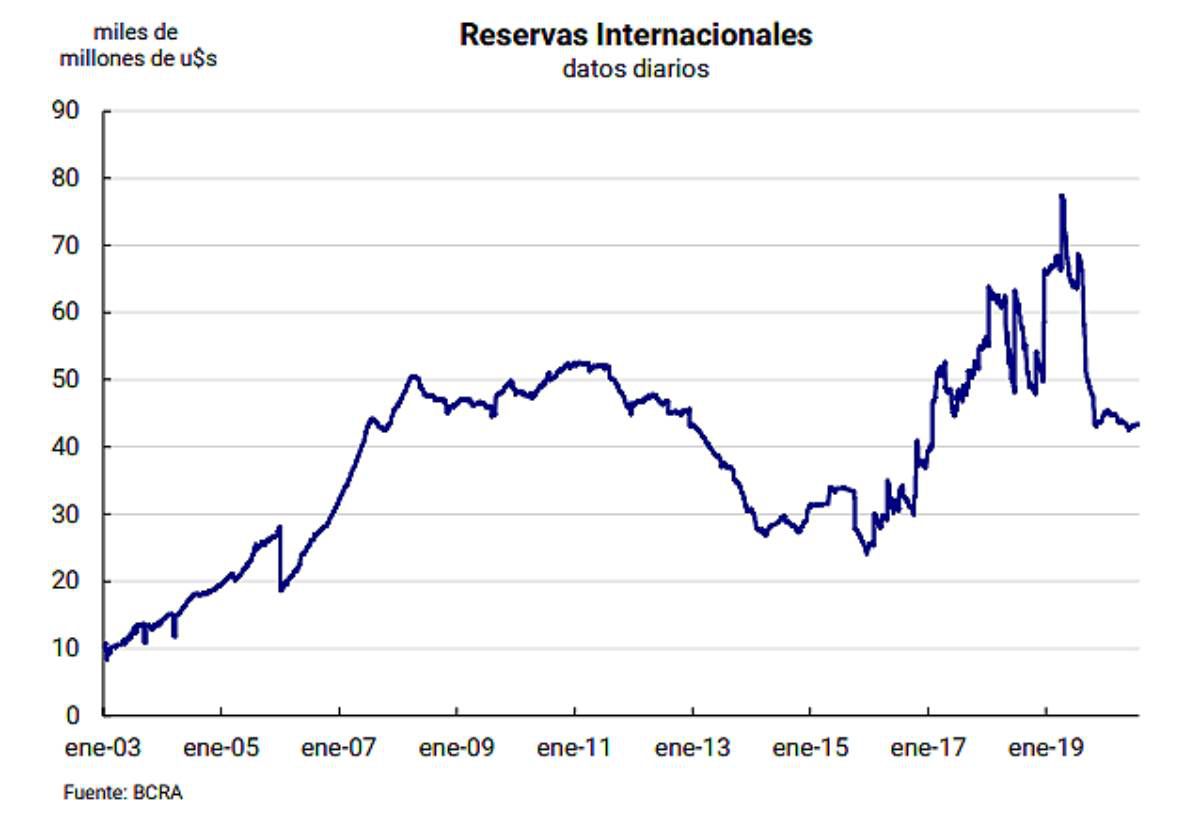

El Informe Monetario del Banco Central precisó que “a fin de julio, el saldo de reservas internacionales del Banco Central se situó en USD 43.386 millones, lo que implicó un incremento de USD 98 millones respecto al cierre del mes previo. Las ventas netas de divisas del BCRA fueron más que compensadas por los desembolsos netos de Organismos Internacionales al Tesoro Nacional, el aumento de las cuentas de efectivo mínimo y las ganancias por valuación de los activos externos netos”.

El economista Martín Tetaz comentó que “en los últimos tres meses el dólar se debilitó respecto de las principales monedas emergentes y si esa tendencia llega a su fin, como sugiere lo que ocurrió esta semana, habrá problemas en economías en las que el sector externo está estresado, como la argentina”.

Buteler definió como “un tema complicado el de las reservas de acá en más. No va a ser fácil sostenerlas y el BCRA tendrá que ver si elige un cambio de estrategia. Aún con un superávit comercial de unos USD 1.400 millones mensuales, el tema es que cuando hacés todas las cuentas obtenés un resultado global en el que hay entrada por el intercambio comercial y también salida por pagos a organismos y operaciones financieras. Toda la cuenta completa da que la economía argentina está teniendo pérdida de divisas”.

“Cuando hablamos de resultado comercial hay que tener en cuenta que no es exactamente lo liquidado en el mercado de cambios. Y lo liquidado lo vemos dentro del balance de compras y ventas del BCRA, que en julio tuvo saldo neto negativo por USD 568 millones. O sea, a pesar del resultado comercial ampliamente positivo, cuando vamos a la cuenta de lo que efectivamente entra al BCRA, el saldo es negativo. Y esto se da porque también están los que compran al precio oficial, más pagos de deuda privada al exterior y otros conceptos”, completó Buteler.

Seguí leyendo:

Dólar hoy: el “solidario” pasó los $100 en el Banco Nación y el blue baja a $131

Las 8 razones que hacen que agosto sea el mes más inquietante para el Gobierno

La escasez de dólares y el peligro inflacionario son los próximos desafíos para una economía endeble