La Argentina entró ayer en lo que el economista Sebastián Maril, de Research for Traders, llamó un “default controlado” de su deuda externa, al no pagar un vencimiento de bonos globales por USD 503 millones al cabo del “período de gracia” de 30 días desde el vencimiento original, el 22 de abril, pero a la vez prorrogar hasta el 2 de junio el plazo para negociar los cerca de USD 66.000 millones sometidos a restructuración. Algunos observadores estiran el plazo final de negociación hasta fines de julio, cuando vence el período de gracia del próximo vencimiento importante que debe afrontar el gobierno, un pago de bonos “globales” de fines de junio.

No hay garantía de que algún acreedor o grupo de acreedores no pueda juntar al menos 25 % del valos de los bonos impagos para pedir una “aceleración” del default, lo que desbarataría el proceso negociador, pero hay dos indicaciones de que eso no sucederá.

De un lado, quienes negocian con la Argentina son los fondos de inversión más grandes del mundo que, aún de tener una porción suficiente de los bonos necesarios para pedir el default, tienen mucho más en juego en la actual negociación como para rifarlo en una jugada de resultado incierto y a largo plazo, que además tendría fuertes costo reputacional para figuras notorias como Larry Fink, el CEO de BlackRock, el administrador de fondos más grande del mundo.

Del otro, los fondos tuvieron oportunidad de hacer eso con el default de la provincia de Buenos Aires y no lo hicieron, lo que también indica que apuestan a un acuerdo más que a un litigio judicial.

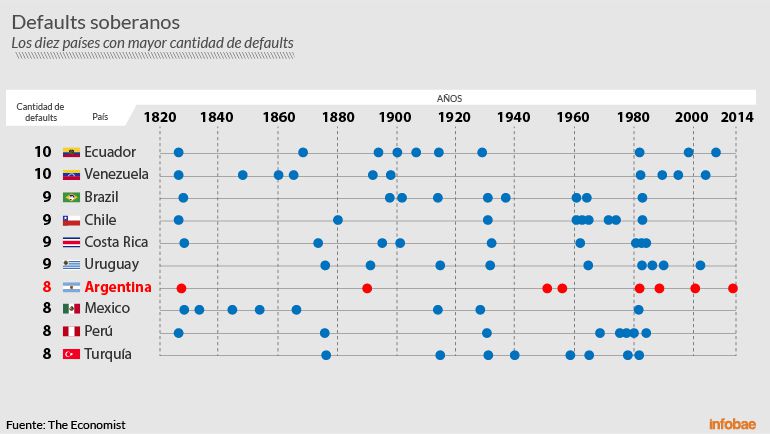

En cualquier caso, sin embargo, la Argentina ha incurrido en el noveno default internacional de su historia, sumando un círculo rojo al Gráfico de arriba, elaborado por la revista inglesa The Ecnomist, alcanzando a Brasil, Chile, Costa Rica y Uruguay en el ranking internacional de defaults soberanos de los últimos 200 años y poniéndose a tiro de Ecuador y Venezuela.

El nuevo episodio ocurre a menos de 19 años del default que a fines de 2001 se celebró como un gol en el Congreso de la Nación, y a menos de 6 del default técnico incurrido en 2014, cuando el gobierno de Cristina Kirchner, durante la gestión ministerial de Axel Kicillof, decidió incumplir fallos de la justicia de Nueva York, situación que se enmendó en marzo de 2016, cuando durante el gobierno de Mauricio Macri Alfonso Prat Gay arregló con los llamados “buitres” y “holdouts” de las restructuraciones de 2005 (negociada por el entonces ministro Roberto Lavagna y el hoy presidente de YPF, Guillermo Nielsen) y de 2010 (obra del entonces ministro y luego vicepresidente Amado Boudou).

Tal la acción inmediata, contra la historia reciente y no tan reciente, que invitan a evaluar algunas características de este nuevo episodio.

1- Default de monto relativamente insignificante

A diferencia del default de 2001, en que estuvieron en juego de modo directo casi 83.000 millones de dólares y la prensa internacional llamó “el default más grande de la historia», esta vez el impago en sí es hasta hoy de USD 503 millones y la negociación involucra 66.000 millones, poco más del 20% del PBI argentino. El gobierno llega a esta instancia tras haber pagado, desde que asumió, unos 4.000 millones de dólares en vencimientos internacionales y dejó para más adelante la negociación con principal acreedor, el Fondo Monetario Internacional (FMI), cuyas acreencias rozan los 44.000 millones de dólares, con una agenda de vencimientos que se hace pesada a partir de septiembre de 2021.

El gráfico de arriba, publicado por Financial Times, pone las cosas en perspectiva: la deuda de los “mercados de frontera”, que hasta deja de lado gigantes como China, supera los 3 billones (millones de millones) de dólares y promedia un 110% del PBI de esos países. De ese total, puede observarse, casi la mitad es “deuda soberana”, más de 20 veces el monto de la restructuración argentina. Si alguna palanca tiene en este caso la Argentina es la posibilidad, asi marcada por el reconocido economista Jeffrey Sachs a Fink, de BlackRock, es la posibilidad de ser la primer ficha de un dominó de defaults, interpretación que por ahora no parece haber prendido en los mercados internacionales.

En cierto modo, se trata también de un default prematuro, ya que el consenso de los expertos anticipa una “ola de defaults” tanto soberanos como corporativos, debido a la fuerte recesión económica mundial derivada de la pandemia de coronavirus y los ya altos niveles de deuda que registran tanto los países avanzados como las economías emergentes.

2 – Voluntad de pago presidencial y apoyo político externo

Pese a la encendida verba inicial, que reservó mayormente al ministro de Economía, Martín Guzmán y sus ínfulas -candorosamente expuestas en el Congreso de la Nación- de sentar un nuevo precedente mundial en materia de restructuración de deudas soberanas, Alberto Fernández tomó las riendas del asunto tras el fuerte rechazo de los acreedores a la oferta original de su ministro, ratificando en los hechos lo que muchos sospechaban; el presidente es consciente de que un default, en un escenario de recesión, sería una lápida para las expectativas de recuperación posterior. También sabe que un default, lejos de despertar reacciones solidarias del FMI (cuya titular, Kristalina Georgieva, lo apoyó permanentemente) y de los jefes de Estado occidentales que le manifestaron su apoyo de cara a la negociación, sería una señal de mala praxis política internacional.

También un grupo de economistas internacionales encabezado por los premios Nobel Joseph Stiglitz y Edmund Phelps e incluso la senadora y exprecandidata presidencial de EEUU, Elizabeth Warren, apoyaron a la Argentina, sin que eso se haya reflejado en consecuencias prácticas.

3 -Contexto internacional

El default y la negociación ocurren en medio de lo que la propia titular del FMI, Kristalina Georgieva, consideró la peor crisis mundial desde la gran depresión de los años treinta, un contexto muy diferente del que a partir de mayo de 2003 disfrutó Alberto Fernández como jefe de Gabinete del gobierno de Néstor Kirchner. Para entonces, la economía argentina ya llevaba un año creciendo desde el piso de la crisis post-convertibilidad, alcanzado entre abril y mayo de 2002, China crecía a “tasas chinas” e impulsaba el precio de los commodities industriales y agropecuarios y Brasil revaluaba su moneda y gozaba de un altísimo crecimiento de su PBI en dólares, que obraba como una fenomenal fuerza de tracción de la economía argentina.

A diferencia de la primera restructuración, que Alberto Fernández siguió como jefe de Gabinete, ya ni China crece a “tasas chinas”, los commodities no están en auge y Brasil en vez de revaluar devalúa. La única similitud son las bajas tasas de interés internacionales con las que las economías avanzadas buscan exorcizar una posible depresión económica mundial

Ahora, en cambio, la economía mundial está sumida en una profunda recesión, los precios y el comercio internacionales no tienen perspectivas de recuperación, ya ni China crece a “tasas chinas” y Brasil en vez de revaluar su moneda la devaluó aceleradamente desde principios de enero. La única semejanza con el escenario de 2005 son las bajísimas tasas de interés internacionales con que los países centrales buscan exorcizar una posible depresión mundial, lo que es a su vez el principal argumento del gobierno para convencer a los acreedores: la tasa que ofrece la Argentina está bien por encima de las que se observan en el mercado internacional.

4 -Quiénes son los acreedores

De vuelta, aquí el contraste con la restructuración de 2005 es abrumador. Entonces, la deuda estaba en manos de acreedores y pensionistas europeos, japoneses y argentinos geográfica y jurídicamente dispersos, poco sofisticados y con escasa capacidad de coordinación, que llevaban cuatro años sin cobrar.

Esta vez, en cambio, del otro lado de la mesa hay tres “Comités” de poderosos fondos de inversión: el Ad-Hoc Bondholders Group (Blackrock, Ashmore, Fidelity y T Rowe Price, entre otros); el Bondholders Group (bonistas Argentina Creditor Committe y los fondos Fintech y Gramercy) y el Exchange Bondholders Group (fondos HBK, Monarch, Oaktree, Pharo, Redwood y VR). Todos cuentan con el asesoramiento de los más hábiles estudios de abogados internacionales, tienen capacidad de lobby sobre gobiernos y organizaciones y cobraron sus acreencias regularmente hasta hace apenas 30 días.

5- La brecha negociadora

Aunque en los últimos diez días las diferencias con los acreedores se achicaron y parece haber una negociación, la propia Oficina del Congreso precisó que la brecha sigue siendo importante. «Las contrapropuestas -señaló- tienen un valor estimado promedio de entre USD 61 y USD 63 para los bonos en dólares …. un aumento sustancial respecto de los cerca de USD 40 de la propuesta oficial”. Y para los bonos en euros, la contraoferta de los acreedores ronda los 56/57 euros, veinte puntos por encima de los 36,9 que ofreció Guzmán.

Esas valuaciones surgen de evaluar el “valor presente” de una combinación de plazos de gracia, rendimientos,, capitalización o no de intereses devengados durante el plazo de gracias y quitas o no de capital, amén de madurez de los nuevos bonos a canjear por los viejos. Más allá de la reducción de la complejidad técnica a una sola cifra, algo muy relevante para el gobierno de Alberto Fernández es que su pedido de un plazo de gracia de tres años, que básicamente le hubiera evitado pagar durante todo su mandato, se redujo a apenas uno en las contraofertas de los fondos de inversión.

En busca del plan perdido

Pero aún si consigue el alivio que pretende de los acreedores, seguirá pendiente una hoja de ruta para la economía. Alberto Fernández asumió con la idea de hacer pivotear la recuperación económica sobre Vaca Muerta, la minería y la contribución fiscal y externa del sector agroindustrial, más allá del discurso electoral de “encender” la economía “poniendo plata en el bolsillo de los argentinos”.

Salvo el aporte agroindustrial, con el que chocó apenas asumió, ninguno de esos pilares está hoy disponible. Con déficit fiscal creciente y la emisión monetaria como único recurso para atravesar una recesión sin fin a la vista, el presidente necesita una negociación exitosa para encarar con algún margen de crédito lo que Guzmán aún no le proveyó: un plan económico para salir de un estancamiento que, salvo breves rebotes, ya lleva diez años. Una mochila que difícilmente quiera seguir cargando en los tres años y medio que aún le quedan de gestión.

Seguí leyendo: